Im August habe ich begonnen Optionen zu verkaufen.

Anfangs hatte ich 40k ins Depot gepackt, im November weitere 10k und im Januar nochmal 10k. Sind wir also bei 60k Euro.

In USD habe ich aktuell 50k Euro getauscht. Im Sommer letzten Jahres zu einem (in Vergleich zu heute) sehr schlechten Wechselkurs von ca. 1 USD zu 1 Euro.

Alleine der Tausch im Sommer und im Herbst hat mir einen Wechselkursverlust von knapp 3.000 Euro beschert.

Dumm gelaufen aber gut .. Pech gehabt.

Von meiner grundsätzlichen Strategie bin ich nicht abgewichen. Ich verkaufe weiteren nur Cash Secured Puts und Covered Calls.

Fakten:

- Anzahl Trades: 41

- verfallene Optionen: 24

- eingebuchte Aktien: 7

- ausgebuchte Aktien: 6

- aktuell offene Positionen: 4 (3 Puts, 1 Call)

- eingenommene Prämien: 2.900 USD (brutto)

- eingenommene Dividenden: 238 USD (brutto)

- realisierte Verluste: 0

- Buchverluste: 0 (aktuell)

- Rendite pro Monat: ca. 1,5% aufs Kapital das ich in USD getauscht hatte

- Rendite Trend in Richtung 2% pro Monat

- gerollt habe ich bisher noch nicht

Alle eingebuchten Aktien konnte ich mir durch Calls wieder ausbuchen lassen und zwar zu dem Preis zu welchem sie mir angedient wurden.

Nur Arbor (ABR) befindet sich noch im Depot. Eingebucht wurden sie mir zu 15 USD, der Kurs fiel dann auf etwa 12,50 USD und steigt seit dem wieder an. Liegt aktuell bei 15,31 USD und der Call läuft noch bis zum 17. Februar.

Geändert haben sich aber doch ein paar Dinge:

- ich tendiere eher dazu Puts zu verkaufen auf Aktien die zwischen 70 und 110 USD notieren

- Konservativere Werte wie Pfizer, Coca Cola oder Altria sind volatilen Nasdaq Werten gewichen (Best Buy, Gilead, Skyworks, Qualcomm)

- ich verkaufe keine Optionen, wenn es nicht wöchentliche Verfallstermine gibt

- Laufzeit der Option nie länger als zwei Wochen (bis auf Arbor weil keine andere Möglichkeit)

- ich will Prämien so ab 50 USD haben, drunter mag ich irgendwie nicht mehr

- ich MUSS auf das Datum der Quartalsberichte achten (bei Intel hatte ich es das nicht gemacht und fast wäre mir die Aktie eingebucht worden)

- schwierig ist es eher Aktien zu finden die meinen Kriterien entsprechen (Dividendenzahler welche ich mir auch ins Div Depot legen würde und gute Optionsprämien versprechen)

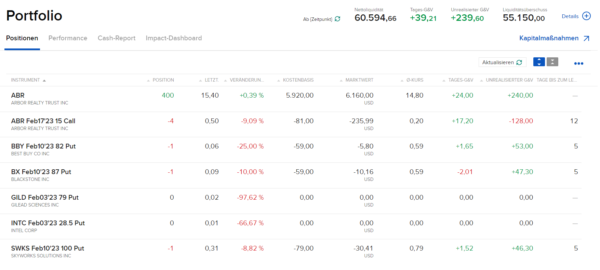

Hier das Depot (Stand 05.02.):

Wie geht es weiter?

Ich frage mich vermehrt ob ich das Glück des Dummen habe oder ob das weiterhin so einfach bleibt. Mit einfach meine ich dabei, das ich nicht mal gezwungen werde einen richtigen Verlust zu realisieren oder eine eingebuchte Aktie über viele Monate „auszusitzen“ .. gut dann könnte ich immer noch Calls verkaufen die nicht meinem Strike entsprechen und im Notfall einfach rollen.

Wie ihr euch denken könnt mache ich weiter.

Meine „Trottelstrategie“ ist für mich sehr einfach umzusetzen, kostet kaum Zeit und ich muss nicht wirklich nachdenken .. läuft also irgendwie auf Autopilot.

Mein Ziel für dieses Jahr:

Jeden Monat 800 bis 1000 USD an Prämien zu kassieren.

Alle Beiträge zum Thema Optionshandel

- Zwei Jahre Stillhalter 9. Juli 2024

- Ein Jahr Stillhalter 30. Juli 2023

- Zehn Monate Optionshandel 29. Mai 2023

- Es war nicht alles schlecht. Das meiste aber schon. 2. April 2023

- Kawumms 18. März 2023

- Optionshandel – ein halbes Jahr später 5. März 2023

- Interactive Brokers (keine Werbung) 8. Februar 2023

- Fünf Monate Optionshandel 5. Februar 2023

- Bärenmarkt, Optionshandel, Dollarmillionär 13. Januar 2023

- Optionshandel – Update Dezember 4. Dezember 2022

- Optionen für Dummies 12. November 2022

- Optionshandel – Update Oktober 14. Oktober 2022

- Ich mach nun auch einen auf Stillhalter 3. September 2022

- Optionshandel 1. August 2022

mal ne frage: du hast 60k reingepackt und jetzt ist der nettowert bei 60594. heisst das also, du hast nach 5 monaten gerade mal 594 euro brutto mehr?

Korrekt, das liegt aber daran, dass ich etwa 3000 Euro Währungsverlust habe.

Da ich etwa 30k Euro getauscht habe als der USD bei 1 Euro stand. Jetzt steht er bei etwa 92 Cent.

Würde ich das ignorieren wäre ich etwa 3200 Euro im Plus

war keine kritik, nur mal ne nachfrage.

wäre es möglich, dass du hier mal deine einzelnen trades zeigst, was du so gemacht hast in den letzten wochen?

mich würde einfach mal interessieren, was man da ein prämien bei welchen aktien bei welchen laufzeiten bekommt

Hi Matthias,

Packs aufs 2% TradeRepublic Konto. 😉

Wie immer. Danke für die Transparenz.

@aberhallo

ich hab es nicht als Kritik verstanden

hier die Trades (unten)

https://www.getmad.de/optionshandel/

(braucht etwas zum laden)

@Joana

die 2% sind pro Monat

Hallo, Matthias.

Danke für deine regelmäßigen Updates zu diesem Thema. Bei welchem Broker handelst du denn die Optionen und wie hast du das mit der Steuer gemacht?

Beste Grüße

Mr. B

@Mr B.

bei Interactive Brokers direkt

da ich es erst seit letztem Jahr mache steht das mit der Steuer demnächst an ..

Danke für die schnelle Rückmeldung. Kommst du mit der TWS gut zurecht?

Berichte gerne wenn du das mit der Steuer angehst beziehungsweise angegangen bist.

@Mr. B

nee .. TWS habe ich mir angesehen .. das Ding ist aber so hässlich, dass ich es wieder deinstalliert habe .. man kann bei IKBR Optionen auch per Webinterface handeln .. das ist für mich völlig ausreichend

Menschen ändern sich in ihrem Verhalten. Je mehr sie in etwas Erfolg haben, je mehr wollen sie davon und desto eher sind sie von sich und ihrer Kompetenz überzeugt und sie glauben, sie beherrschen die Situation. Du schreibst selbst, „ich will Prämien so ab 50 USD haben, drunter mag ich irgendwie nicht mehr“ demnächst müssen es dann 100 sein, dann 200, dann 1000. Du fängst an, ein immer größeres Rad zu drehen. Aus den 40 k Depoteinsatz sind 60k geworden. Bald werden es 100k sein.

Glaub es mir. Aber je größer das Rad, je größer die Fallhöhe.

Ich wünsche wirklich Glück bei allem was Du tust, aber

Risikomanagement und Cashmanagement müssen ein härteres Gesetz als Deine Psyche und Überheblichkeit (dem Markt ggü.) sein.

Grüße.

Ich denke die Website finviz.com wäre fürs Finden geeigneter Aktien sehr gut geeignet. Da lässt sich prima nach den gewünschten Kriterien filtern.

@ Matthias

Ich finde diesen Punkt sehr wichtig:

schwierig ist es eher Aktien zu finden die meinen Kriterien entsprechen (Dividendenzahler welche ich mir auch ins Div Depot legen würde und gute Optionsprämien versprechen)

Davon solltest Du nie abweichen. In Seitwärtsmärkten und steigenden Märkten funktioniert der Optionshandel unproblematisch. Vor allem, wenn Earnings Dates beachtet werden und Money Management. Bei einem schnellen Rücksetzer bekommst Du dann allerdings vieles eingebucht mit hohen Buchverlusten. Da wirst Du eine Zeit laufen müssen bis Du wieder Calls auf den ursprünglichen Strike verkaufen kannst. Aus dem Grund finde ich den Punkt oben so wichtig. Wenn Du nur Optionen auf Aktien handelst die in Dein Depot passen, dann hast Du im schlimmsten Fall einfach nur etwas teuer gekauft. Die hättest Du direkt noch teuerer erworben. Das macht nur keinen Spaß, wenn dann doch Aktien darunter sind mit denen Du nicht durch eine zukünftige Krise gehen möchtest.

Hallo Matthias,

vielen Dank für deinen unheimlich guten (etwas anderen) Finanzblog, den ich seit Jahren verfolge!

Ich habe noch zwei Fragen zu deiner Aktien-Auswahl fürs Optionen schreiben:

1. In wieweit schaust du auch auf die Volatilität oder auf das Delta (oder sonstiges)?

2. Und falls ja, wo bekommst du diese Daten her? Von den Interactive Brokers?

Viele Grüße

Klaus

@Thomas

darum hole ich mir hier meinen Realitätsabgleich .. glaub mir ich denke mehr über solche Kommentare (wie von dir) nach als ich sollte!

@Kiev

auch wenn es mich gereizt hat (z.b. eine Tesla Aktie zu veroptionieren) habe ich es bisher nicht gemacht .. habe bisher wirklich nur Aktien gehandelt mit welchen ich im Depot leben kann

@Klaus

die Vola beachte ich derzeit nur am Rande .. IKBR zeigt die an .. sonst schaue ich mir derzeit nur das nächste Earnings Date an

@Thomas: Du sprichst die Wahrheit gelassen aus…die Fallhöhe bei Optionen ist gerne extrem, wenn die Märkte mal wirklich nach unten drehen. Mahnendes Beispiel ist mir gerne der Freakyfinance, der monatlich seine Optionsergebnisse veröffentlicht (Hut ab!), aber in Summe über 5 Jahre nicht im Plus ist. Der Kiev fasst das in #13 gut zusammen (Recht hatter!).

@Mr B und Matthias: die TWS ist wirklich gewöhnungsbedürftig. Ich komme mit der IBKR App auf dem Smartphone sehr gut zurecht.

@ Matthias: Prämien von $/€50 und grösser erachte ich als zu risikoreich. Ich handle grundsätzlich Basiswerte, die eine ordentliche Dividendenrendite aufweisen, ihre Dividende seit Jahren einigermassen zuverlässig zahlen und einem gewählten Strike Preis deutlich!!! unter aktuellem Kurs. Ich bin mir dann aber auch nicht zu schade, Prämien im Bereich $/€5 bis $/€10 einzusammeln, davon aber eben einige mehr. Ganz nach dem Motto: Kleinvieh macht auch Mist.

Die Aussage bisher finde ich problematisch. Das sollte fest manifestiert sein.

Tesla verstößt meiner Meinung nach gegen mehrere Deiner Prinzipien.

Als erstes ist der Kurs zu hoch. Mit einem 50k$ Depot wäre ein SP auf Tesla beispielsweise von der Gewichtung viel zu groß. Ein SC ohne Aktien im Depot ist eine gefährliche Idee. Bei Tesla haben sich hier schon manche gut die Finger verbrannt, als es Squeeze Outs gab. Ich würde mich hier auch nicht auf Limits stützen, da die Aktie nicht ohne Grund eine hohe Prämie hat. Bei Elin Musk kann sehr viel passieren bis sich die Märkte wieder öffnen. Tesla ist vermutlich auch keine Aktie für Dein Depot.

Die herben Verluste von Freaky Finance habe ich ebenfalls gesehen. Er berichtete zum Glück auch über Fehlgriffe. Wenn es einen Crash gibt wirst Du hier hohe Buchverluste haben. Gleichzeitig wird Dein Dividendendepot leiden. Wenn in beiden ähnlich konservative Werte sind kannst Du es locker aussitzen. Die Erholungsphase kannst Du in dem Optionsdepot dann aber nicht mit neuen Positionen mitgehen, da Dir vermutlich alles eingebucht wurde. Außer Du stockst es entsprechend auf. In dieser Phase werden aber auch die normalen Aktienkäufe stark zulegen.

Bei 2% im Monat bekommst Du 1000$ mit Deinen 50k$. Das ist sicherlich gut, auch wenn ein Crash Sich vielleicht locker ein Jahr zurück werfen wird. Erstelle einmal die Steuer und schaue wie lange Du daran sitzt. Wie viel hättest Du in der Zeit mit Seo für eine Firma ganz sicher verdient?

@Claudi Omin: Wieso hälst du Prämien von 50 $ für riskanter? Das hängt doch vom Underlying und deiner Depotgröße ab.

Ich handele auch nur Prämien für mindestens 30 $. Ganz einfach, weil sonst der Anteil der Gebühren zu hoch wird.

Bei einem Underlying von 5000 $ und einer Prämie von 50 $ hast du denselben erwarteten Gewinn (in Prozent)wie bei einem Underlying von 500 $ und 5 $ Prämie. Die Gebühren von bspw. 2 $ reduzieren im zweiten Fall deinen Gewinn um 40 (!) % , im ersten Fall um 4 %. Wenn man mit Rollen arbeitet, wird der Gebührenanteil noch größer.

Hallo zusammen –

wahrscheinlich bin ich jetzt der Böse in der Runde aber bei so einem Thema helfen vlt Fakten.

Wenn man sich die Optionsspielereien von FreakyFinance anschaut muss man jedesmal schon schlucken. Er hat weder ein richtiges Risiko- noch Money Management, auch scheint die Strategie stark ausbaufähig.

Grundsätzlich kann man sagen der erste Schritt ist eine klare Strategie mit klaren Rahmen. Sprich klares Scoping der Underlyings, das können Aktien, ETFs, Bonds oder Futures sein. Dann muss man überlegen ob man sich das Underlying andienen lassen möchte oder eben nicht, wenn nein, sollte man über eine StoppLoss nachdenken. Ich hab z.B. einen klaren Stopp bei 200% Rückkaufkosten der Prämie.

Ein weitere Punkte ist das Money Management, Diversifikation und Maximales Risiko. Ich verkaufe z.B. nur Rohstoff Futures oder Indizes, diese haben aber Korrelationen oder eben keine, sprich wenn ich eine Put auf Gold und einen auf Soja Bohnen verkaufe, haben diese eine Korrelation von fast 0. Und ich sollte im Blick haben, wenn alle offenen Positionen mit einmal geschlossen werden, was ist der Verlust. Berechne ich das richtig kann es immer etwas Slippage geben aber es wird das Depot nicht zerstören.

Lange Rede kurzer Sinn, Optionshandel ist einer der ganz wenigen Wege an der Börse eine dauerhafte Outperformance zu erreichen (auch wenn der Satz wahrscheinlich viele triggern wird).

@ Ben

Futures habe ich selbst nie gehandelt und auch nie Interesse daran gehabt. Ich erinnere mich allerdings noch gut an die Zeit des billigen Öls in Zusammenhang mit der COVID Pandemie:

https://www.google.com/amp/s/www.cnbc.com/amp/2020/06/16/how-negative-oil-prices-revealed-the-dangers-of-futures-trading.html

Mir fällt der Name nicht mehr ein aber es hat hier professionelle Future Trader zerrissen. Natürlich gab es zu der Zeit auch Trader, die sehr viel verdient haben. Ich weiß nicht, ob Futures rund um die Uhr gehandelt werden können. Falls nicht könnte es ein sehr böses Erwachen für manche bedeutet haben.

Zu der Zeit war ich selbst stark in Shell investiert. Hier habe ich ähnlich wie Matthias noch ein paar zusätzliche 100er Päckchen ins Depot gelegt bekommen. Ich war leider im meinem Einstieg etwas früh, sonst hätte ich mehr für das Geld bekommen. Da ich aber über ausreichend Kapital verfüge, konnte ich zeitweise hohe Buchverluste in diesen Positionen aussitzen.

Ich erinnere mich auch noch gut an den Absturz von WDI. Optionen konnte man zu der Zeit wieder handeln als das Kind schon in den Brunnen gefallen ist. Zusätzlich gibt es in so extremen Phasen auch Zeiträume in denen diese Aktie nicht gehandelt werden kann. Ich habe ein paar praktische Erfahrungen mit WDI und Tesla gesammelt. Hier habe ich aber zum Glück auf das Money Management geachtet.

Tesla finde ich als SP zumindest nicht gut geeignet für ein 50k$ Optionsdepot. MN kann natürlich die gesamte Vermögenshöhe berücksichtigen, aber das würde die Volatilität des Optionsdepots extrem beeinflussen.

Ich handel hin und wieder ein paar Optionen auf Aktien und bekomme dadurch manchen Titel ins Depot. Das passt für mich in der Regel. Mein Depot würde allerdings wesentlich ruhiger mit den Märkten schwimmen, wenn ich anstatt Optionen mehr ETFs hätte. Vielleicht wäre dabei die Rendite gar nicht geringer.

Also ich habe mir Tesla angesehen und es war der gewisse Reiz da ABER ich war weit davon entfernt hier Optionen zu handeln und das bleibt auch so.

Bisher habe ich nur Optionen auf Aktien gehandelt welche ich mir ohne Einschränkung auch langfristig in meinem Depot vorstellen kann und auch das will ich nicht ändern.

Bei volatileren Nasdaq Werten wähle ich in der Regel einen größeren Abstand zum Kurs als bei ruhigeren NYSE Werten.

Ich wähle aktuell nie längere Laufzeiten als 11 bis 18 Tage .. ich rede mir ein, das es „weniger“ gegen mich läuft als bei längeren Laufzeiten (Ausnahme ABR, aber das war einmalig).

Ich kenne die Freaky Finance Optionstrades. Ich finde das subjektiv etwas wild/chaotisch was er macht. Möchte mir aber kein Urteil anmaßen, da ich ja nicht wirklich Erfahrung habe.

Ihr seht hier mehr oder weniger alle einem Live Experiment zu .. vielleicht auch einem Lernweg .. UND ich bin dankbar für eure Kommentare und Aspekte.

Matthias

@Kiev ja an die Probleme bei Öl erinnere ich mich, als auch Schwankungen bei Erdgas, Weizen oder Soja. Meine Absicherung hier ist das ich prinzipiell nur mit Bull Puts, Bear Calls oder Iron Condors arbeite. Was ich aber über eine GmbH mache. Dadurch entsteht mir da kein unkalkulierbares Risiko.

Ein zusätzlicher Schutz, man kann bei Rohstoffen mit sogenannten CoT Daten und auch Informationen über die Terminstrukturkurve arbeiten, das alles hilft es planbar zu machen. Ein letzter Gedanke und das gilt für Futures, Indizes als auch Aktien oder ETFs, ein sehr guter Indikator ist das IF-Ranking (egal ob auf 26 oder 52 Wochen) damit bekommt man gute Wahrscheinlichkeiten so das es sich lohnt sich damit zu bechäftigen. Mein Gedanken. Aber grundsätzlich bin ich natürlich bei Dir, jeder hat seine Risikotoleranz und seine Ziele.

Ich denke dann nur immer, ich bin bei einem Depot von ca. 200k und denke, welche Umsätze könnte @Matthias generieren wenn er sein knapp 1 Mio Depot dafür nutzen würde. Wenn er nur 0,5% pro Monat generieren würde, wären das ca. 5k + die generierten Dividenden. Damit wäre ein mehr als finanziell sorgenloses Leben möglich und da gebe ich zu etwas neidig zu sein das das bei mir noch 4-5 Jahre dauern wird. Ich wünsche euch einen schönen Start in den Tag.

@ Tim – Risikoprämien: bei $30 und grösser ist eben die Wahrscheinlichkeit deutlich höher, dass der Wert innerhalb der gegebenen Chart Range (ich sage mal die letzten 3…6 Monate) nochmal ordentlich zurückschwingt. Und was nützt mir die Prämie von $30, wenn mir eine Aktie zu -$270 eingebucht wird? Das sind ruck-zuck über $200 Nasse, die aufzuholen sind. Klar kann ich dann gleich CC schreiben, aber leider sind die Prämien für Calls deutlich geringer als für Puts.

@ Tim – Gebühren: ich bin ja nicht umsonst bei IBKR, wo die Gebühr im Schnitt bei $1 liegt. Und wenn die Gebühr bezogen auf die Prämie 10% oder 20% beträgt – ja, und???

@ Ben – beeindruckend, wie tief Du in der Materie drin bist. Verrätst Du uns, wo ich CoT Daten, Terminstrukturkurve und IF Ranking finde? Und gibt´s vielleicht eine empfehlenswerte Literatur, wo ich mir diese Dinge anlesen kann?

@ Claudi Omin

Ich verstehe deine Strategie so, dass du möglichst selten Aktien eingebucht bekommen möchtest und daher viele kleine Prämien weit aus dem Geld vereinnahmst.

Das ganze Spiel läuft doch so, dass du eine Versicherung für ein selten eintretendes Event verkaufst. Je geringer die Wahrscheinlichkeit des Eintritts, desto geringer die Prämie.

Wenn jetzt aber immer 20 % deiner Prämie in Form von Gebühren wegfallen, hast du in meinen Augen ein deutlich ungünstigeres Rendite-Risiko-Verhältnis.

Denn irgendwann wird das Event eintreten, dass du ausgeübt wirst und die Kurse nicht so schnell zurückkommen (schwarzer Schwan, etc.). Ansonsten würdest du vom Markt gar keine Prämie bekommen, da du kein Risiko hättest.

@Claudi Omin Danke für die netten Worte aber es ist tatsächlich gar nicht so kompliziert.

CoT Daten = Commitment of Traders. diese gibt es von der CFTC, einer amerikanischen Börsenaufsicht, welche die Handelsgeschäfte der großen Rohstoffhändler überwacht, dort kannst Du sehen wie sich diese positionieren, es ist also eine klare Wahrscheinlichkeit wohin sich Rohstoffpreise in den nächsten Wochen/Monaten entwickeln werden. Das kann durch äußere Einflüsse natürlich immer beeinflusst werden, aber es gibt eine Richtung und als Stillhalter ist es perfekt, da es nochmals hilft die Erfolgswahrscheinlichkeit zu erhöhen.

Terminstrukturkurve – ganz einfach ausgedrückt, gibt eine Übersicht zu welchen Preis die Futures für einen Rohstoff oder Index gehandelt werden, man kann darin ebenfalls sehen was die Markterwartung ist.

IV-P bedeutet Impliziete Volatilität Percentil und gibt dir eine Aussage wie hoch die Volatilität über die letzten 26 oder 52 Wochen war, sprich Du siehst ob sie auf einem Höchststand ist oder wieviele Tage es gab wo sie schon höher war. Verkaufst Du einen Put oder Call am Tag der höchsten Volatilität ist die Change hoch das diese danach wieder runtergeht. Mit fallenden Volatiltäten sinken auch die Preise von Put und Calls und damit liegt Dein verkaufter Put oder Call automatisch im Gewinn selbst wenn das Unterlying weiter gegen dich läuft.

Aber wichtig, das ist halt etwas Arbeit das alles zu lernen und ich mach trotzdem immer noch Fehler ohne Ende :). Wenn Du nach Informationen fragst, tatsächlich gibt es viel auf Youtube und ein Buch was ich zumindest richtig gut finde ist „Trade Stocks & Commoditites with the Insiders – Secrets of the COT Report“ von Larry Williams. Die deutsche Fassung kostet leider über 200Euro aber man kann sich die englische Originalversion kostenlos als PDF im Internet runterladen.

Hoffe das hilft und gibt einen ersten Einblick

@Ben – vielen Dank. Da wühle ich mich mal rein. Den Larry Williams habe ich gefunden und werde mich einlesen.

@Tim – Verständnis und mathematische Erklärung ist völlig korrekt. Allerdings gehen die Gebühren wahrscheinlich in jedem Depot im Rauschen unter, falls tatsächlich ein Grossereignis, also ein schwarzer Schwan irgendwelcher Art, auftritt. Dann habe ich im Endeffekt nicht allzu viel Prämie eingenommen, aber hoffentlich auch deutlich weniger Verluste.

@all – Vielen Dank für eure Kommentare, diese sind wirklich ein guter Input.

Echt super interessant und ich habe freakyfinanze immer nur überflogen und mir war gar nicht bewusst, dass er bei den Optionen nicht die großen Gewinne macht. Hier ist eine tolle Seite, auf der es Informationen gibt und hier nicht auf Finfluenzer gemacht wird. Mache bitte weiter so. Beim Aktienkauf und Dividenden bin ich ähnlich auch wenn etwas kleiner unterwegs.

Hallo,

sehr interessant. Insbesondere:

„Aber wichtig, das ist halt etwas Arbeit das alles zu lernen und ich mach trotzdem immer noch Fehler ohne Ende :). Wenn Du nach Informationen fragst, tatsächlich gibt es viel auf Youtube und ein Buch was ich zumindest richtig gut finde ist „Trade Stocks & Commoditites with the Insiders – Secrets of the COT Report“ von Larry Williams. Die deutsche Fassung kostet leider über 200Euro aber man kann sich die englische Originalversion kostenlos als PDF im Internet runterladen. “

Iich kann nur einen Teil des Buches runterladen. Den kann ich ja übersetzen. Auch die deutsche Variante finde ich nicht. Hast du da einen Link. Danke Thomas